华正新材 看好下半年覆铜板涨价行情 强烈推荐评级

原标题:华正新材 中报业绩略低于预期 看好下半年覆铜板涨价行情 强烈推荐评级

一、事件概述

近期,华正新材发布2017 年半年报:2017 年上半年实现营收7.36 亿元,同比增长43.42%;归属于上市公司股东的净利润5181 万元,同比增长23.97%;扣非净利润为4845 万元,同比增长22.69%;EPS 为0.40 元,扣非EPS 为0.37 元。

二、分析与判断

中报业绩略低于预期,净利润同比增长23.97%

1、公司2017 年上半年业绩略低于预期。(1)公司综合毛利率为20.38%,同比下降1.45 个百分点;(2)期间费用率为12.04%,同比下降了0.71 个百分点。销售费用率、管理费用率、财务费用率分别为3.83%、6.72%、1.49%,分别下降1.08 个百分点,下降0.12 个百分点,上升0.49 个百分点。其中毛利率下降主要是因为上半年铜箔涨价以及覆铜板价格下调导致的,财务费用率上升是由于汇率影响产生的汇兑损失增加,以及因银行借款增加导致支付的利息增加。

2、2017 年第二季度营收同比提升39.2%,毛利率为17.12%,同比下降3.35 个百分点。期间费用率为13.22%,同比下降0.38 个百分点,其中销售费用率/管理费用率/财务费用率分别为4.02%/7.18%/2.01%,分别下降1.58 个百分点,上升0.42 个百分点,增加1.61 个百分点。

3、公司业绩增长主要原因是:1)覆铜板与热塑性蜂窝板销量增加;2)覆铜板销售单价的同比提高。

4、我们认为,报告期内公司大力开拓市场,优化生产管理,推行精细化管理,随着下半年覆铜板涨价预期提升以及相关产能的释放,公司业绩有望保持快速稳定发展。

下半年覆铜板涨价预期增加,公司四季度产能陆续释放,业绩有望再次提升

1、铜箔2017 年依然供应不足。CCFA 统计,2016 年全年国内的锂电铜箔需求约为6.47 万吨,而有效产能只有约5.44 万吨,形成约1 万吨的年缺口。而铜箔壁垒高,产能释放需要18~24 个月,2016 年中旬扩建的铜箔产能至少要到2018 年中旬才能释放,2017 年铜箔依然供不应求。

2 看好下半年覆铜板涨价行情。由于上游铜箔、玻璃纱因产能不足而涨价,导致覆铜板原材料成本上涨。全球覆铜板行业排名第一的建滔积层板,于2017年7 月7 日和7 月26 日两度发布涨价通知,板料累计提价20 元/张,整个覆铜板行业下半年的涨价预期再次提高。

3、我们认为,随着下半年覆铜板涨价预期不断提升,以及公司年产450 万平方米高频、高速、高密度及多层印制电路用覆铜板项目四季度投产,公司业绩将进一步得到提升。

汽车轻量化快速发展,公司蜂窝板产能不断释放提高业绩

1、热塑性蜂窝板轻质高强,在汽车轻量化运用前景广泛。汽车车重每减轻1%,可节约能量0.8%左右,新能源汽车对轻量化方案需求更迫切。工信部文件计划到2020 年,我国新能源汽车年产销量达到200 万辆,预计2016~2020 年之间,新能源汽车年复合增速达到40.24%,呈快速发展态势。

2、公司目前已完成“年产120 万平方米蜂窝复合板建设项目”的建设,随着产线磨合,产能陆续释放中。同时公司以自有资金9,300 万元投资新增年产200万平方米蜂窝复合板项目进展顺利,已完成厂房主体结构施工,内部设施安装中,预计明年产能将陆续释放。

3、我们认为随着新能源汽车快速发展,公司拥有国内唯一一条能生产大宽幅的轻质高强热塑性蜂窝板生产线,产品已在东风、江铃、宇通等国内品牌车辆制造商产品中运用,未来随着公司蜂窝板产能的陆续释放,公司业绩有望得到进一步提升。

国内锂电池用铝塑膜90%依赖进口,铝塑膜未来将成为公司利润新的增长点

1、国内新能源汽车快速发展,推动锂电池需求持续扩大。IIT 统计数据,2005-2016 年全球锂离子电池市场规模从2005 年的56 亿美元增长到2016 年的239 亿美元,年复合增长率约15.6%。预计受电动汽车的推动,2020 年全球锂离子电池市场规模将达到435 亿美元,未来几年年复合增长率约为16.1%。

2、国内锂电池铝塑膜市场空间大。高工锂电数据,2013 年国内铝塑膜需求量约为3650 万平方米,市场规模为15 亿元;2015 年相应的需求量增长至6580万平方米,市场规模提升至21 亿元,同比增长23%;预计2020 年中国铝塑膜市场空间为58 亿元左右,2017~2020 年市场空间合计约188 亿元。

3、我们认为,目前国内铝塑膜90%来自日本,产品毛利率超过50%,预计到2020 年国内铝塑膜市场空间达58 亿元左右。公司近期投资建设“年产500 万平方米锂电池电芯用高性能封装材料项目”,预计项目达产可实现年销售收入20,000 万元,年税后净利润2,401 万元,未来将成为利润增长新亮点。

三、盈利预测与投资建议

公司主营业务为覆铜板、热塑性蜂窝板,目前积极进军锂离子电池领域,预计公司2017~2019 年EPS 分别为1.18 元、1.70 元、2.16 元,基于公司业绩增长的弹性,可给予公司2017 年40~45 倍PE,未来12 个月的合理估值为47.20~53.10 元,维持公司“强烈推荐”评级。

上一篇:华立打造社区医联体新模式

下一篇:快克股份:加大创新力度 抢占智能制造风口

- 南京地区首套房贷款利率上浮达302017.08.23

- 环球时刻:价值洼地哺育A股慢牛2017.08.18

- 快克股份:加大创新力度 抢占智能2017.09.15

- 华正新材 看好下半年覆铜板涨价行2017.09.15

- 华立打造社区医联体新模式2017.09.15

- 国际家居博览会相继开幕 顾家家居2017.09.15

最新文章

-

严监管风暴来袭 比特

比特币中国9月14日晚间宣布,将于......

-

张慎峰:进一步健全多

原标题:张慎峰:进一步健全多层次......

-

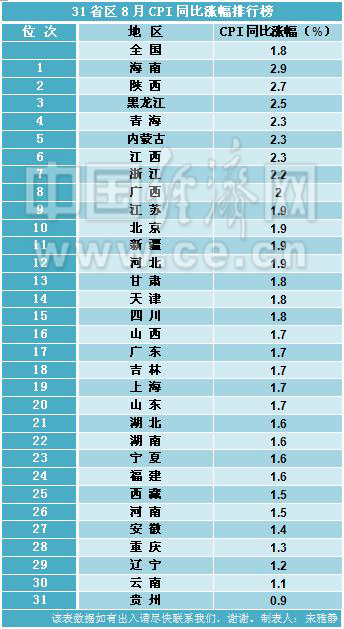

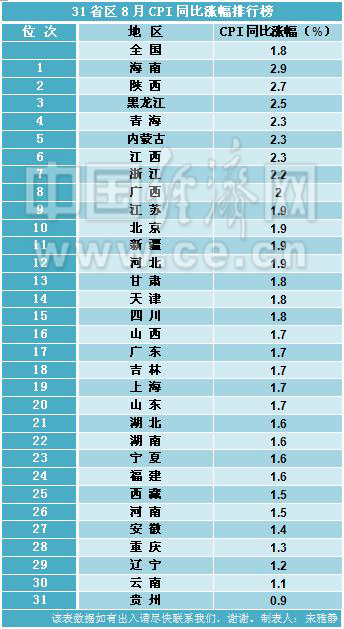

31省区8月CPI排行榜

原标题:31省区8月CPI排行榜出炉1......

-

第六届上市公司诚信

风翻白浪花千片,雁点青天字一行。......

推荐文章

-

严监管风暴来袭 比特

比特币中国9月14日晚间宣布,将于......

-

张慎峰:进一步健全多

原标题:张慎峰:进一步健全多层次......

-

31省区8月CPI排行榜

原标题:31省区8月CPI排行榜出炉1......

热门文章

-

严监管风暴来袭 比特

比特币中国9月14日晚间宣布,将于......

-

伟隆股份高峰:小阀门

原标题:伟隆股份高峰:小阀门拧开......

-

第三届《民生大讲堂

原标题:第三届《民生大讲堂》专题......