奥瑞德拟曲线并购海外半导体资产 标的注册资本66亿

原标题:奥瑞德拟曲线并购海外半导体资产 标的注册资本66亿

停牌近5个月 ,奥瑞德(600666,SH)的重大资产重组事项终于有了新进展。据公司9月18日晚间公告,已与重组标的公司及其股东签署《关于重大资产重组交易的框架协议》(以下简称《协议》)。

虽然具体方案尚未公布,但目前看来,奥瑞德此次重组堪称大动作:重组标的合肥瑞成产业投资有限公司(以下简称合肥瑞成)主要经营资产为位于荷兰的Ampleon公司,也就是说此次重组涉及海外收购;此外,国家企业信用信息系统资料显示,合肥瑞成注册资本为66.54亿元,而奥瑞德注册资本仅12.27亿元,奥瑞德如何吃下注册资本数倍于自己的合肥瑞成?

需要注意的是,奥瑞德历时一年多的定增刚刚宣布折戟,并于9月19日召开了相关投资者说明会。

“蛇吞象”式收购

根据奥瑞德9月18日晚间公告,公司此次拟重组标的合肥瑞成现任股东包括合肥市信挚投资合伙企业(有限合伙)、北京嘉广资产管理中心(有限合伙)、北京嘉坤资产管理中心(有限合伙)、北京瑞弘半导体产业投资中心(有限合伙)等。

根据《协议》),合肥瑞成上述股东将其持有的部分合肥瑞成股权转让予奥瑞德实际控制人。公司向包括合肥瑞成上述股东和实际控制人实体在内的交易对方发行股份购买其所持有的合肥瑞成股权,并募集配套资金用于合肥瑞成项目建设。

此次重组交易可能涉及关联交易事项。据奥瑞德此前9月8日公告,公司实际控制人关联方正在与合肥瑞成原股东协商在本次收购之前先行收购取得部分合肥瑞成股权,目前正在落实交易约定的具体工作。

合肥瑞成来头可不小。据国家企业信用信息系统资料显示,合肥瑞成成立于2015年11月11日,法定代表人范永武(董事兼总经理),董事长为李滨,注册资本66.53亿元人民币,注册地址在安徽合肥市高新区创新大道2800号创新产业园二期H2楼160室。

而据奥瑞德半年报,公司经变更后的注册资本为12.27亿元,并已获得董事会、股东大会审议通过。那么,其如何确保成功收购注册资本数倍于自己的合肥瑞成?9月19日,记者致电公司董秘办,工作人员表示,收购方案目前仍未确定,具体需要参照最终披露的草案或预案。

或面临多重监管关卡

对于此次重组,奥瑞德表示,公司收购标的资产的目的主要是延续公司从半导体材料到半导体器件的整个产业链的延伸构建,在新一代的通讯以及电能转换技术等方面,借助收购标的在技术、产业和市场等方面优势,结合国内的市场发展方向期待做进一步的产业合理布局。

不过,公司要实现这一目标可能不简单。因为其此次重组不仅涉及到“蛇吞象”,还涉及到“出海”。据奥瑞德公告,合肥瑞成主要经营资产为位于荷兰的Ampleon公司,该公司所处行业类型为半导体行业。

财经评论员艾堂明分析,此次重组可能涉及金额较大,那么其是否将构成借壳上市值得关注;另外,此次重组涉及到海外收购,那么其是否涉及到资金出海,同时此次重组涉及到了发行股份和配套融资。而上述三方面,都是目前监管部门比较关注的问题。

值得注意的是,梳理合肥瑞成的股权结构还可以发现,此次重组中出现了中信证券的身影。据国家企业信用信息系统资料披露的合肥瑞成2016年年报,合肥市信挚投资合伙企业(有限合伙)实缴出资额38.46亿元,是合肥瑞成的第一大股东。资料显示,合肥市信挚投资合伙企业(有限合伙)有五名股东,分别为安徽产业并购基金合伙企业(有限合伙)、中信并购基金管理有限公司、深圳平安大华汇通财富管理有限公司、北京建广资产管理有限公司、中信并购投资基金(深圳)合伙企业(有限合伙)。其中,中信并购基金管理有限公司是中信证券全资子公司,其法定代表人是范永武,而合肥瑞成法定代表人也是范永武。

另据奥瑞德公告,公司历时一年多的定增于近日折戟。此次定增的募资金额一度从最初的20.22亿元调整到16.95亿元,但因为公司股东大会于去年9月12日通过的非公开发行股票方案的12个月有效期已过,根据证监会和上交所的有关规定,本次非公开发行股票方案到期自动失效。

上一篇:宝武集团金融板块再扩容 宝钢股份试水银行业

下一篇:单洋旗下公司9亿元入主升达林业

- 南京地区首套房贷款利率上浮达302017.08.23

- 环球时刻:价值洼地哺育A股慢牛2017.08.18

- 单洋旗下公司9亿元入主升达林业2017.09.20

- 奥瑞德拟曲线并购海外半导体资产2017.09.20

- 宝武集团金融板块再扩容 宝钢股份2017.09.20

- 索菲亚再推员工持股计划 实控人套2017.09.20

最新文章

-

严监管风暴来袭 比特

比特币中国9月14日晚间宣布,将于......

-

张慎峰:进一步健全多

原标题:张慎峰:进一步健全多层次......

-

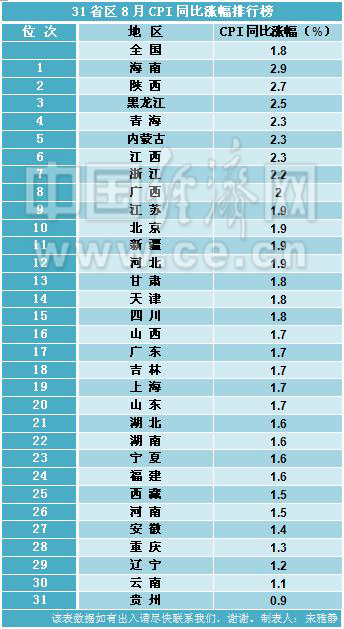

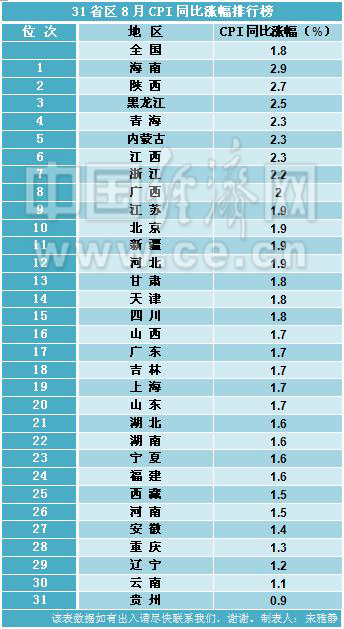

31省区8月CPI排行榜

原标题:31省区8月CPI排行榜出炉1......

-

第六届上市公司诚信

风翻白浪花千片,雁点青天字一行。......

推荐文章

-

严监管风暴来袭 比特

比特币中国9月14日晚间宣布,将于......

-

张慎峰:进一步健全多

原标题:张慎峰:进一步健全多层次......

-

31省区8月CPI排行榜

原标题:31省区8月CPI排行榜出炉1......

热门文章

-

严监管风暴来袭 比特

比特币中国9月14日晚间宣布,将于......

-

伟隆股份高峰:小阀门

原标题:伟隆股份高峰:小阀门拧开......

-

第三届《民生大讲堂

原标题:第三届《民生大讲堂》专题......