万达电影欲并购万达影视

原标题:万达电影欲并购万达影视 公司回应:为减少关联交易

万达在资本运作上的步伐越来越大。

近期,万达曝出欲将旗下的电影制作与分销商万达影视注入上市公司万达电影(002739.SZ)。目前万达电影已停牌数月,并争取于2018年1月3日前披露重大资产重组预案。

记者注意到,此前万达集团曾对万达影视寄予厚望,借此平台收购了美国电影巨头,并希望于2016年上市。但未曾料到,万达最终的选择可能是将该资产注入现有上市公司平台。

对此,万达电影公关部工作人员告诉记者:“万达电影并购万达影视是为了减少关联交易,现在处于重组进展期,其他事项一切以公告为准。”

财经评论员严跃进告诉记者:“如果按照过去的万达电影产业发展状况,不排除万达希望重点扶持万达影视的可能。但由于现在对于各类上市公司的审查比较严,通过将此类影视资产注入到万达电影,进而实现间接上市,对于万达来说,能够在短期内形成更大的电影产业。”

做大文化产业

近期,万达电影发布2017年中报,上半年实现营业收入66亿元,比上年同期增长15.6%,实现净利润为8.87亿元,比上年同期增长10%。净利率超过10%,这对万达集团而言是一棵摇钱树,回报率超过地产业务。

2017年7月11日,万达电影发布了《关于筹划重大资产重组的停牌公告》,首次正式对外宣布该重大事项,拟发行股份购买万达影视传媒有限公司股权,涉及重大资产重组,公司股票自2017年7月11日起转入重大资产重组程序继续停牌。

早在2016年5月,万达电影宣布,拟向万达投资等33名交易对象发行股份购买其持有的万达影视100%股权,标的资产的预估值在375亿元左右,各方协商暂定标的资产交易价格为372亿元,同时,公司还计划配套募资不超过80亿元,用于影院建设项目及补充流动资金。

9月13日晚间,万达电影发布公告称,公司料无法于10月3日前披露重组预案,继续停牌。公告称,公司原承诺争取于2017年10月3日前召开董事会审议并披露重大资产重组预案,但因本次重大资产重组工作量较大且目前尚未完成,重组方案需进一步协商及完善,公司预计无法于2017年10月3日前披露本次重大资产重组预案。

万达影视成立于2009年7月8日,主营业务为电影和电视剧的投资、制作和发行,以及网络游戏发行和运营业务。实际控制人为王健林。

万达影视制作公司旗下最重要的资产之一是五洲电影发行,后者成立于2014年,参与投资、发行了《煎饼侠》、《滚蛋吧,肿瘤君》、《夏洛特烦恼》、《寻龙诀》等多部影片。

曾计划独立上市

2015年,当时市场就有传闻称,万达集团拟将电影部门上市,万达影视已完成100亿元资产募资,拟于2016年上市。

2015年年底,万达集团股份有限公司计划在一年内上市电影制作和分销业务。王健林当时表示:“电影制作和分销业务这两部分是分开上市还是打包上市,我们还没有最终决定。”

青岛万达影视此前曾大手笔扩张,2015年花巨资收购了美国传奇电影公司(LegendPictures,LLC)。有报道称,在以35亿美元收购传奇影业一个月之后,就传出万达集团将万达影视上市的消息。

此前有消息称,万达影视关于申请上市的文件流出。在这份文件中,万达影业被估值53.6亿美元,这也是万达影视2016年预期收益的32倍。

2016年,王健林则又想将万达影视装入万达电影。2016年5月,万达电影宣布拟向万达投资等33名交易对象发行股份购买其持有的万达影视100%股权。

后来,万达电影公告称,该次交易“因证券市场环境发生较大变化”而中止,但万达电影表示将会择机重启该项交易。

2016年3月初,泛海控股公告称,公司全资子公司泛海股权投资公司与万达集团及王健林签订《万达影视传媒有限公司之股权转让协议》,拟以约10.58亿元收购后者合计持有的万达影视约6.61%股权。

有分析称,泛海控股与万达方面的合作,表明万达集团有意加速万达影视上市进程。严跃进认为,如果按照过去的万达电影产业发展规划,不排除是希望重点扶持万达影视的。从这个角度看,这也可能是万达在文化产业板块急于寻求资源整合,所以放弃了原有的上市计划。

轻资产之路

万达从不缺新闻,在这样的背景下,万达电影传出收购万达影视的新闻,有些耐人寻味。

7月10日,万达商业、融创中国联合公告称,融创以总额631.7亿元接手万达集团13个万达文旅项目以及76个酒店项目。

王健林在接受记者采访时表示,此次出售资产所获资金将全部用于偿还债务。万达商业计划在年内清偿绝大部分银行贷款,万达的负债率将随之大幅下降。

大力发展电影业不失为明智之举,电影产业的回报率明显较地产业高。财经评论员严跃进告诉记者:“现在万达轻资产的模式,有利于公司的长远发展及资产回报率。万达对文化产业的资源整合,使现有的板块向上市公司集中。充分体现了万达将影视作为核心产业的战略设计,融合这些资源会形成更大的资源能力,提高竞争力。”

一般而言,向大股东定向增发,购买资产,则大股东手中的股票会增多,而过了锁定期,大股东可以向市场抛售,这对大股东而言,也是生财之道。此前贾跃亭曾将乐视影业注入乐视网,使乐视网业绩大涨,而贾跃亭则从资本市场套现超过百亿元。

除了寻求轻资产化,万达似乎更急于寻求资产证券化。上市可以调动更多资源,尤其是发展所需资金,现在万达旗下多个板块都已经上市,万达商业地产也因港股估值及募资不理想而寻求回归A股,但目前A股地产板块的IPO通道几乎已经被关闭,因此万达集团在“去地产化”的同时进行的轻资产模式运作,或将以文化产业及服务板块为主寻求上市。

- 南京地区首套房贷款利率上浮达302017.08.23

- 环球时刻:价值洼地哺育A股慢牛2017.08.18

- 金域检验上市背后的资本引擎2017.09.25

- 万达电影欲并购万达影视2017.09.25

- 华统股份拟1089万收购0营收食品公2017.09.25

- 菲利华拟1.18亿参与军民融合基金2017.09.25

最新文章

-

严监管风暴来袭 比特

比特币中国9月14日晚间宣布,将于......

-

张慎峰:进一步健全多

原标题:张慎峰:进一步健全多层次......

-

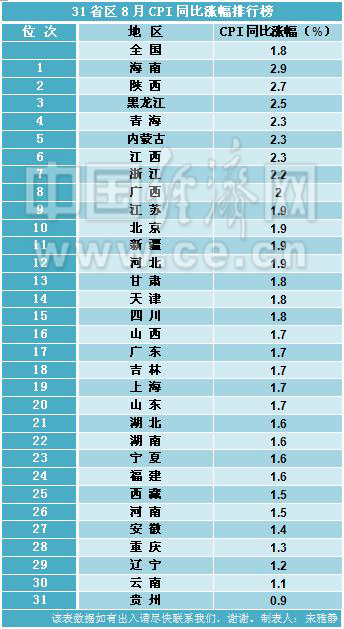

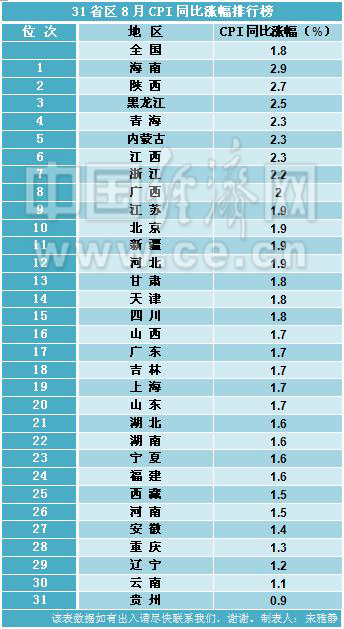

31省区8月CPI排行榜

原标题:31省区8月CPI排行榜出炉1......

-

第六届上市公司诚信

风翻白浪花千片,雁点青天字一行。......

推荐文章

-

严监管风暴来袭 比特

比特币中国9月14日晚间宣布,将于......

-

张慎峰:进一步健全多

原标题:张慎峰:进一步健全多层次......

-

31省区8月CPI排行榜

原标题:31省区8月CPI排行榜出炉1......

热门文章

-

严监管风暴来袭 比特

比特币中国9月14日晚间宣布,将于......

-

伟隆股份高峰:小阀门

原标题:伟隆股份高峰:小阀门拧开......

-

第三届《民生大讲堂

原标题:第三届《民生大讲堂》专题......