韩阅川闪离易方达谜团:1拖多“带盐人”同管21只基金,2季度惊现“择时杀”

8月6日(周六)易方达基金旗下21只基金同时公告,韩阅川不再担任该基金基金经理,一时间市场各种传闻四起。数据显示,韩阅川闪离的21只产品有20只是混合型基金,堪称1拖多的“带盐人”。韩阅川旗下的产品规模都不大,三年来业绩低于行业和公司平均水平,更像是易方达基金权益类产品的“收容所”所长。从最新的 2季度表现看,20只混合型基金集体出现异常的择时杀(择时差),导致业绩和排名大幅下挫。是否与传闻有关耐人寻味。权威专家指出,事实证明,1拖多会增加投资者选择困惑,也容易产生非公平交易等问题。公募基金到了应该好好梳理一下自己产品,做好帕累托优化的时候了。

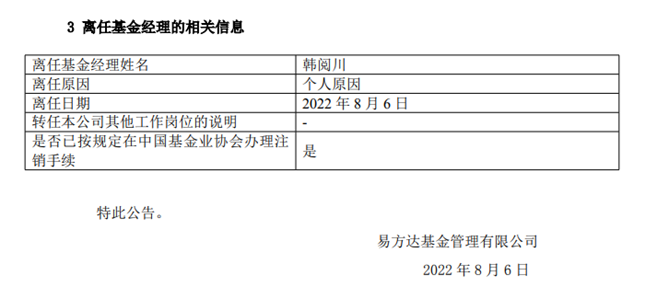

因个人原因“1拖21”基金经理周末闪离

资料显示,韩阅川, 2018年3月3日至2020年3月6日担任易方达瑞信灵活配置混合型证券投资基金的基金经理助理。2018年7月4日至2020年3月6日担任易方达瑞和灵活配置混合型证券投资基金的基金经理助理。2018年12月25日起,担任易方达新收益灵活配置混合型证券投资基金的基金经理助理。2019年1月4日至2019年9月27日,担任易方达裕鑫债券型证券投资基金的基金经理助理。2019年4月23日至2019年8月2日,担任易方达新益灵活配置混合型证券投资基金的基金经理助理。2019年5月27日至2019年6月25日,担任易方达瑞智灵活配置混合型证券投资基金的基金经理助理。2019年5月27日至2019年6月25日,担任易方达瑞祥灵活配置混合型证券投资基金、易方达瑞兴灵活配置混合型证券投资基金、易方达新鑫灵活配置混合型证券投资基金、易方达新享灵活配置混合型证券投资基金的基金经理助理。2019年5月27日至2019年6月25日,担任易方达新利灵活配置混合型证券投资基金的基金经理助理。2019年5月27日至2019年6月25日,担任易方达瑞景灵活配置混合型证券投资基金的基金经理助理。

请注意8月6日易方达基金的有关公告:

1. 2022年8月6日,韩阅川不再担任易方达新利灵活配置混合型证券投资基金的基金经理。

2. 2022年8月6日韩阅川不再担任易方达瑞祥灵活配置混合型证券投资基金的基金经理,离任原因为个人原因。

3. 2022年8月6日韩阅川不再担任易方达新鑫灵活配置混合型证券投资基金的基金经理,离任原因为个人原因。

4. 2022年8月6日韩阅川不再担任易方达瑞兴灵活配置混合型证券投资基金的基金经理,离任原因为个人原因。

5. 2022年8月6日韩阅川不再担任易方达瑞景灵活配置混合型证券投资基金的基金经理,离任原因为个人原因。

6. 2022年8月6日韩阅川不再担任易方达瑞智灵活配置混合型证券投资基金的基金经理离,任原因为个人原因。

7. 2022年8月6日韩阅川不再担任易方达新益灵活配置混合型证券投资基金的基金经理,离任原因为个人原因。

8. 2022年8月6日韩阅川不再担任易方达瑞选灵活配置混合型证券投资基金的基金经理,离任原因为个人原因。

9. 2022年8月6日韩阅川不再担任易方达裕鑫债券型证券投资基金的基金经理,离任原因为个人原因。

10. 2022年8月6日韩阅川不再担任易方达瑞祺灵活配置混合型证券投资基金的基金经理,离任原因为个人原因。

11. 2022年8月6日韩阅川不再担任易方达瑞和灵活配置混合型证券投资基金基金经理,离任原因为个人原因。

12. 2022年8月6日韩阅川不再担任易方达瑞信灵活配置混合型证券投资基金基金经理,离任原因为个人原因。

13. 2022年8月6日韩阅川不再担任易方达鑫转添利混合型证券投资基金的基金经理,离任原因为个人原因。

14. 2022年8月6日韩阅川不再担任易方达鑫转招利混合型证券投资基金基金经理,离任原因为个人原因。

15. 2022年8月6日韩阅川不再担任易方达瑞川灵活配置混合型发起式证券投资基金的基金经理,离任原因为个人原因。

16. 2022年8月6日韩阅川不再担任易方达丰惠混合型证券投资基金的基金经理,离任原因为个人原因。

17. 2022年8月6日韩阅川不再担任易方达瑞锦灵活配置混合型发起式证券投资基金的基金经理,离任原因为个人原因。

18. 2022年8月6日韩阅川不再担任易方达瑞富灵活配置混合型证券投资基金的基金经理,离任原因为个人原因。

19. 2022年8月6日韩阅川不再担任易方达瑞通灵活配置混合型证券投资基金的基金经理,离任原因为个人原因。

20. 2022年8月6日韩阅川不再担任易方达瑞弘灵活配置混合型证券投资基金的基金经理,离任原因为个人原因。

21. 2022年8月6日韩阅川不再担任易方达新享灵活配置混合型证券投资基金的基金经理,离任原因为个人原因。

不扒不知道,一扒吓一跳。韩阅川居然同时在管21只基金,主要以混合型基金和二级债基金为主,在管总规模超过200亿。据济安金信基金评价中心数据,目前全市场基金经理(共3029人)人均在管产品4.17只,主动投资类产品基金经理(共2903人)人均在管产品3.67只,有18人在管超过10只,50人在管产品为压线10只,614人在管产品为5只以上。可见,在离职前的韩阅川 “一拖多”绝对是行业“顶流”。

韩阅川20只产品2季度集体惊现择时杀

通过基金评级机构给出的结论,纵观韩阅川产品与基金经理评价总体印象如下:

1. 1拖21——该基金经理1拖多能力绝对行业顶流。

2. 21只产品中有20只混合型基金,3年业绩排名整体中下水平。

3. 2022年2季度,韩阅川在任期满三年的733位混合型基金经理中,驾驭能力较差,从业经历极差。在今年2季度因择时导致业绩和排名大幅下滑,集体惊现择时杀。

4. 2022年2季度,易方达基金管理有限公司在130个有三年混合型基金管理经验的基金公司中,择时能力较差。

5. 韩阅川管理得产品都不大,基本在10亿左右规模,平均业绩都低于公司与行业得平均水平,更像是公司规模小业绩中下混合型基金的“收容所”。

据济安金信基金评价中心资料,其管理得21只产品情况如下:

1. 易方达新利灵活配置混合型证券投资基金为混合型 - 绝对目标收益产品。

2季度,易方达新利排名为4871/6109,相比1季度排名有所下降,此外,在过去的29个季度中,有4个季度跑赢同类平均,季度胜算率为13.79%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,易方达新利阶段收益率为28.60%,在同期的2777只混合型基金中排名为2017,处于行业的中下游水平。

基金劣势(同类产品下同,不再一一罗列):

2022年2季度,易方达基金管理有限公司在130个有三年混合型基金管理经验的基金公司中,择时能力较差。

2022年2季度,韩阅川在任期满三年的733位混合型基金经理中,驾驭能力较差,从业经历极差。

2. 易方达瑞祥灵活配置混合型证券投资基金为混合型 - 普通混合型产品。

2季度,易方达瑞祥排名为5058/6109,相比1季度排名有所下降,此外,在过去的18个季度中,有4个季度跑赢同类平均,季度胜算率为22.22%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,易方达瑞祥I阶段收益率为27.28%,在同期的2777只混合型基金中排名为2103,处于行业的中下游水平。

3. 易方达新鑫灵活配置混合型证券投资基金为混合型 - 绝对目标收益产品。

2季度,易方达新鑫排名为4848/6109,相比1季度排名有所下降,此外,在过去的29个季度中,有4个季度跑赢同类平均,季度胜算率为13.79%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,易方达新鑫阶段收益率为28.40%,在同期的2777只混合型基金中排名为2029,处于行业的中下游水平。

4. 易方达瑞兴灵活配置混合型证券投资基金为混合型 - 普通混合型产品。

2季度,易方达瑞兴排名为4977/6109,相比1季度排名有所下降,此外,在过去的21个季度中,有4个季度跑赢同类平均,季度胜算率为19.05%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,易方达瑞兴阶段收益率为28.11%,在同期的2777只混合型基金中排名为2047,处于行业的中下游水平。

5. 易方达瑞景灵活配置混合型证券投资基金为混合型 - 绝对目标收益产品。

2季度,易方达瑞景排名为5007/6109,相比1季度排名有所下降,此外,在过去的29个季度中,有4个季度跑赢同类平均,季度胜算率为13.79%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,易方达瑞景阶段收益率为26.90%,在同期的2777只混合型基金中排名为2129,处于行业的中下游水平。

6. 易方达瑞智灵活配置混合型证券投资基金为合型 - 普通混合型产品。

2季度,易方达瑞智I排名为4920/6109,相比1季度排名有所下降,此外,在过去的21个季度中,有4个季度跑赢同类平均,季度胜算率为19.05%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,易方达瑞智I阶段收益率为27.03%,在同期的2777只混合型基金中排名为2121,处于行业的中下游水平。

7. 易方达新益灵活配置混合型证券投资基金为混合型 - 普通混合型产品。

2季度,易方达新益排名为3790/6109,相比1季度排名有所下降,此外,在过去的29个季度中,有5个季度跑赢同类平均,季度胜算率为17.24%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,易方达新益I阶段收益率为49.91%,在同期的2777只混合型基金中排名为1365,处于行业的中等水平。

8. 易方达瑞选灵活配置混合型证券投资基金为混合型 - 绝对目标收益产品。

2季度,易方达瑞选排名为3564/6109,相比1季度排名有所下降,此外,在过去的27个季度中,有5个季度跑赢同类平均,季度胜算率为18.52%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,易方达瑞选阶段收益率为48.22%,在同期的2777只混合型基金中排名为1416,处于行业的中等水平。

9. 易方达裕鑫债券型证券投资基金为二级债 - 普通二级债产品。

2季度,易方达裕鑫排名为219/787,相比1季度排名有所上升,此外,在过去的24个季度中,有8个季度跑赢同类平均,季度胜算率为33.33%,业绩的季度稳定性较差。

长期排名:2019年7月到2022年7月的三年中,易方达裕鑫阶段收益率为33.02%,在同期的437只二级债基金中排名为86,处于行业的中上游水平。

10. 易方达瑞祺灵活配置混合型证券投资基金为混合型 - 普通混合型产品。

2季度,易方达瑞祺排名为3485/6109,相比1季度排名有所下降,此外,在过去的18个季度中,有5个季度跑赢同类平均,季度胜算率为27.78%,业绩的季度稳定性较差。

长期排名:2019年7月到2022年7月的三年中,易方达瑞祺阶段收益率为49.93%,在同期的2777只混合型基金中排名为1364,处于行业的中等水平。

11. 易方达瑞和灵活配置混合型证券投资基金为混合型 - 绝对目标收益产品。

2季度,易方达瑞和排名为4607/6109,相比1季度排名有所下降,此外,在过去的18个季度中,有5个季度跑赢同类平均,季度胜算率为27.78%,业绩的季度稳定性较差。

长期排名:2019年7月到2022年7月的三年中,易方达瑞和阶段收益率为43.90%,在同期的2777只混合型基金中排名为1517,处于行业的中等水平。

12. 易方达瑞信灵活配置混合型证券投资基金为混合型-普通混合型产品。

2季度,易方达瑞信排名为4555/6109,相比1季度排名有所下降,此外,在过去的18个季度中,有6个季度跑赢同类平均,季度胜算率为33.33%,业绩的季度稳定性较差。

长期排名:2019年7月到2022年7月的三年中,易方达瑞信阶段收益率为46.28%,在同期的2777只混合型基金中排名为1457,处于行业的中等水平。

13. 易方达鑫转添利混合型证券投资基金为混合型-偏债混合型产品。

2季度,易方达鑫转添利A排名为4906/6109,相比1季度排名有所下降,此外,在过去的16个季度中,有5个季度跑赢同类平均,季度胜算率为31.25%,业绩的季度稳定性较差。

长期排名:2019年7月到2022年7月的三年中,易方达鑫转添利A阶段收益率为50.77%,在同期的2777只混合型基金中排名为1342,处于行业的中等水平。

14. 易方达鑫转招利混合型证券投资基金为混合型-偏债混合型产品.

2季度,易方达鑫转招利A排名为3346/6109,相比1季度排名有所下降,此外,在过去的14个季度中,有6个季度跑赢同类平均,季度胜算率为42.86%,业绩的季度稳定性较差。

长期排名:2019年7月到2022年7月的三年中,易方达鑫转招利A阶段收益率为67.93%,在同期的2777只混合型基金中排名为965,处于行业的中等水平。

15. 易方达瑞川灵活配置混合型发起式证券投资基金为混合型 - 普通混合型产品。

2季度,易方达瑞川排名为3653/6109,相比1季度排名有所下降,此外,在过去的9个季度中,有4个季度跑赢同类平均,季度胜算率为44.44%,业绩的季度稳定性较差。

中期排名:2021年易方达瑞川的阶段收益率为7.37%,年度排名为1808/4127,处于行业中等水平。

16. 易方达丰惠混合型证券投资基金为混合型 - 偏债混合型产品。

2季度,易方达丰惠排名为4886/6109,相比1季度排名有所下降,此外,在过去的22个季度中,有3个季度跑赢同类平均,季度胜算率为13.64%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,易方达丰惠阶段收益率为21.89%,在同期的2777只混合型基金中排名为2330,处于行业的中下游水平。

17. 易方达瑞锦灵活配置混合型发起式证券投资基金为混合型-偏债混合型产品

短期排名:2季度,易方达瑞锦排名为5063/6109,相比1季度排名有所下降,此外,在过去的8个季度中,有3个季度跑赢同类平均,季度胜算率为37.50%,业绩的季度稳定性较差。

中期排名:2021年易方达瑞锦的阶段收益率为7.46%,年度排名为1784/4127,处于行业中等水平。

18. 易方达瑞富灵活配置混合型证券投资基金为混合型 - 普通混合型产品。

短期排名:2季度,易方达瑞富排名为4829/6109,相比1季度排名有所下降,此外,在过去的21个季度中,有4个季度跑赢同类平均,季度胜算率为19.05%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,易方达瑞富阶段收益率为28.67%,在同期的2777只混合型基金中排名为2013,处于行业的中下游水平。

19. 易方达瑞通灵活配置混合型证券投资基金为混合型 - 普通混合型产品。

2季度,易方达瑞通排名为4014/6109,相比1季度排名有所下降,此外,在过去的23个季度中,有5个季度跑赢同类平均,季度胜算率为21.74%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,在同期的2777只混合型基金中排名为1458,处于行业的中等水平。

20. 易方达瑞弘灵活配置混合型证券投资基金为混合型 - 普通混合型产品。

2季度,易方达瑞弘排名为4446/6109,相比1季度排名有所下降,此外,在过去的22个季度中,有6个季度跑赢同类平均,季度胜算率为27.27%,业绩的季度稳定性较差。

长期排名:2019年7月到2022年7月的三年中,易方达瑞弘阶段收益率为49.21%,在同期的2777只混合型基金中排名为1389,处于行业的中等水平。

21. 易方达新享灵活配置混合型证券投资基金为混合型 - 绝对目标收益产品。

2季度,易方达新享排名为4934/6109,相比1季度排名有所下降,此外,在过去的29个季度中,有4个季度跑赢同类平均,季度胜算率为13.79%,业绩的季度稳定性很差。

长期排名:2019年7月到2022年7月的三年中,易方达新享阶段收益率为28.09%,在同期的2777只混合型基金中排名为2049,处于行业的中下游水平。

“1拖多”很可能滋生非公平交易等“妖孽”

据济安金信基金评价中心数据统计,目前全市场基金经理(共3029人)人均在管产品4.17只,主动投资类产品基金经理(共2903人)人均在管产品3.67只,有18人在管超过10只,50人在管产品为压线10只,614人在管产品为5只以上。在离职前的韩阅川现在在管理产品超过10只的18罗汉之列。妥妥的1拖多行业顶流。

基金产品同质化是当前公募基金行业较为普遍的问题,国内基金评价权威、中国人民大学金融信息中心主任杨健教授认为,当前基金经理“一拖多”现象和基金产品同质化现象两大问题表现较为突出。基金经理“一拖多”的核心问题在于在管基金产品的表现能否差异趋于零。具体来讲就是,基金经理可以管理多只基金产品,但是所管产品在收益率上的差距不能太大,这是衡量基金经理是否对管理基金产品一视同仁,或者是否有能力管理多只基金的标准。同一个基金管理人的两只基金持仓重合度高于30%,就应该思考一下两只基金存在的合理性。

杨健教授做了一个形象的比喻:“一拖多”就像摩门教一夫多妻制。但摩门教教义要求一夫多妻中的丈夫要给所有的妻子一样的爱,对所有的妻子要一视同仁。而“一拖多”基金经理管理的多只基金背后是无数的投资者和他们的真金白银,不但要对得起投资者的信任,更要严格遵守基金契约,必须要对其管理的所有基金一视同仁,要投入同样的精力,获得同样的收益。而现实中“一拖多”基金经理难以避免不同产品出现厚此薄彼的问题,进而会带来公平交易的严重问题。因此,济安金信对“一拖多”的问题极为关注,坚持对“一拖多”基金经理的评价一直坚持无论基金经理管理多少只产品,只对规模最大的产品进行评级。

杨健教授建议,同质化基金较多一方面会增加投资者的选择困惑,另一方面也容易产生非公平交易,当前公募基金应该好好梳理一下自己的产品,做好帕累托优化。

上一篇:8月1日ST新梅并购重组获通过

下一篇:没有了

- 国家专精特新“小巨人” 众诚科技2022.08.09

- 魅视科技喜登深交所主板 分布式视2022.08.08

- 热烈祝贺海泰新能成功上市 赋能新2022.08.08

- 中国奶业协会就山东新巨丰无菌包2022.08.04

- 集成电路与新能源产业并驾齐驱,三2022.07.29

- 百龙创园4月21日于上交所主板上市2021.04.20

网友评论