前十券商分食六成IPO承销蛋糕 广发首超中信夺冠

近三年,“马太效应”日益凸显,国内投行的竞争格局越来越难被打破,不过仍有券商投行逆势突围。

据记者统计,2017年有多达436家公司完成IPO并登陆A股,单前十大券商就分掉了将近六成的蛋糕。其中,广发证券在IPO主承销收入上首超中信证券位居第一;国金证券IPO主承销收入从排名第9跃升至第3;东吴证券IPO不仅实现了零的突破,且一举拿下11个IPO项目。

前十投行IPO占近六成

集中度还在提高

2017年是IPO数量创下新高的一年,全年436个IPO项目成功完成募集并挂牌,同比增长92%;募资总额共计2301.09亿元,同比增长53.81%。

数据显示,2015年~2017年这三年间,无论监管层的审核进度如何变化,不管后面的第二、第三跟随者是谁,占据股权主承销收入第一把交椅的投行始终是中信证券,而2017年广发证券或会改变这一格局。

单看2017年的IPO主承销收入,广发证券是12.47亿元,市场份额为8.32%,超过了中信证券12.40亿元的收入和8.27%的市场份额。可以说,广发证券与中信证券在IPO保荐承销业务上的差距越来越小,近三年广发从第4名跃升至第1名,不过其“增发”仍落后于中信,因此总体的股权主承销收入仍排名第2。

过去,IPO主承销收入的前十名券商次序一直在变动,不过总体上大券商的市场份额和集中度在提高。

记者统计发现,近三年来,IPO主承销收入前十大券商的市场份额从47%升至51%,再到58%。

事实上,当项目资源越来越集中到少数大券商手里的时候,打破现有的竞争格局将更加困难,在这个过程中还能逆势向上的投行实属不易。

团队将近500人

国金IPO收入跃至第3

前十大券商中,IPO主承销收入排名进步最大的投行要数国金证券,其从2016年的第9名跃升至2017年的第3名。

国金证券在接受记者采访时表示:“基于发展战略,国金证券长期重视IPO业务,经过多年积累,国金证券投行业务规模稳步扩大,在业内的排名逐步提升,事实上国金投行近几年IPO项目主承销家数排名均在前十名。”

而2017年国金证券之所以突出,一方面是由于经过多年的发展和积累,国金证券IPO项目储备较多,如2016年底国金投行在会IPO项目组42家,行业排名第4;另一方面是由于证监会加快了审核速度,2017年过会项目数量大大超过以往。

而仔细分析发现,国金证券的IPO主承销收入排名第3,IPO承销金额却排名第6,这主要因国金承销了部分规模较大的项目,如爱柯迪、璞泰来、金麒麟等,募集资金均超过10亿元。

记者获悉,国金投行人员总数超过500人。投行业务主要由承销保荐分公司承接承做,分公司下设资本市场部、质量控制部、综合管理部等中后台部门,以及十余个业务部门。投行团队分布在上海、成都、北京、深圳、厦门、南京等地。

而激励机制方面,国金对项目组综合考虑其执业质量和执业态度、合规情况、项目收入、工时等因素确定激励方案,坚持激励政策的及时有效执行。

除IPO之外,国金也设立了并购部和国际并购部,重点发展并购业务,近几年并购业务收入在业内均排在前十名。

不过其债券方面相对弱一些,相对于股权类业务规模较小,但这几年也取得一定进步,业内排名在30名左右。

东吴IPO过会率超九成

增设分公司全面布局

2017年进步较快的投行还有东吴证券,尤其是在IPO领域。数据显示,截至2017年12月末,东吴证券投行承销收入4.41亿元,业内排名第15名,较2016年同期上升4名。其中,IPO承销家数为11家,行业内排名第15名,较2016年同期上升29名。

2017年东吴证券全年上会IPO项目共11单,融资规模49.2亿元。其中,过会10单,过会率达90.91%,行业排名第3。

东吴证券投行业务相关负责人告诉记者,该公司能够在IPO领域取得大的进步主要是抓住了IPO提速的好时机,形成过会一批,在会一批,申报一批的良性循环。

此外,该负责人介绍,东吴证券2017年在重点开拓江浙沪的基础上,在北京、上海、深圳、福州、哈尔滨、三亚、贵州等多个省市设立分公司,深入对接企业和政府,给企业提建议、做当地政府的投融资顾问。

据他介绍,东吴证券还有不少储备项目。截至2017年12月31日,东吴证券在会IPO项目12单、在会再融资3单、上市公司债5单、各类储备项目超百单。项目类型包括IPO、再融资、并购重组、上市公司债、双创债、产业基金等。2018年,其计划新增申报IPO项目30单,完成再融资项目5单,完成并购重组项目8~10单。

2018年谁主沉浮

进入2018年,投行竞争将进一步加剧,从券商在会的储备项目可以一窥未来的竞争格局。

据证监会最新公布的IPO在会项目(正常审核状态)情况统计,截至1月4日,中信建投证券储备IPO项目最多,上交所19家、深交所中小板5家、深交所创业板15家,合计39家。紧随其后的是中信证券,保荐企业合计为38家;招商证券以32个IPO储备项目,位居第3。

储备项目数前十的券商还有广发证券、海通证券、国信证券、中金公司、长江证券承销保荐、国金证券和东方花旗证券。值得注意的是,前十家券商的份额合计接近50%。

此外,光大证券、东兴证券、华泰联合证券、国泰君安证券、民生证券、东吴证券、国元证券、兴业证券和中泰证券9家券商的在会IPO项目在10个以上。

总体来看,截至2018年1月4日,在会的IPO项目数为495个,其中主板233个、中小板76个、创业板186个。

在495个IPO在会项目中,有26个已通过发审会。他们也是离上市最近的,只要安静等待批文下发即可。

IPO审核进度是否有变?多位投行人士表示,预计2018年监管部门继续延续2017年从严监管的风格,防范风险、稳健经营成为监管部门主要的指导思想。

可以说,2018年IPO市场将呈现两个现象:一是IPO审核周期缩短成为常态;二是否决率可能维持较高水平。

对此,国金证券投行相关负责人表示,投行要适应新的监管形势:一方面要苦练内功,提高IPO项目的立项标准,加强质量控制和项目内核;另一方面,投行应丰富产品类别,股债结合,长短期项目并举,避免因单一业务过于集中而导致业绩波动。

原标题:前十券商分食六成IPO承销蛋糕 广发首超中信夺冠

上一篇:年内券商揽入佣金803亿元 日均收入为去年67%

下一篇:没有了

- 2018年资本市场关键词2018.01.11

- 广发领衔前十券商分食六成IPO承销2018.01.11

- 年末突击利润花招频出 交易所关注2018.01.10

- “削峰”近尾声 央行公开市场操作2018.01.10

- A股2018首周迎开门红!2018.01.08

- 香港上市制度大变革:开启科技型企2018.01.08

最新文章

-

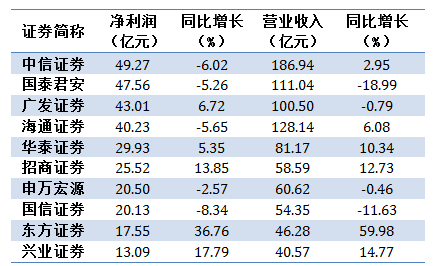

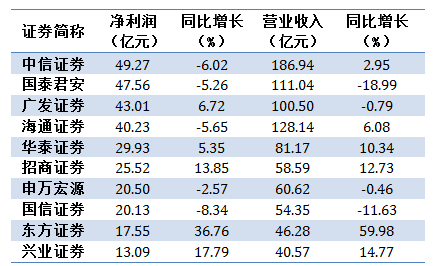

27家上市券商亮出上

随着各大券商陆续披露2017年中......

-

中上协召开第二届监

原标题:中上协召开第二届监事会专......

-

西南证券确认被证监

停牌两天的西南证券(600369)6月2......

-

国泰君安等四家券商

券商三季度重仓的77只沪股通标的......

推荐文章

-

中信信托增资至100亿

⊙记者唐真龙○编辑于勇 中信信托......

-

证券公司代卖保险产

证券公司代卖保险产品将成行券商......

-

IPO突击检查 保荐机

“估计现在开始到三月底,飞......

热门文章

-

27家上市券商亮出上

随着各大券商陆续披露2017年中......

-

今日开盘:沪指高开0

从盘面上来看,高送转、3D打印、旅......

-

证券公司代卖保险产

证券公司代卖保险产品将成行券商......

网友评论