纾困民企政策工具充足 违约债券交易市场将加快建立

“信心比黄金更重要”。针对部分民企融资难融资贵问题,监管层长短相济,频施“组合拳”,助民企信用扩张落到实处,让市场主体增强信心。

中国人民银行副行长潘功胜在10月31日的民企债券融资支持工具座谈会上指出:“目前民营企业的问题,单纯靠市场力量自我矫正在短期内不易解决,需要政府部门对市场非理性行为进行适当引导。以债券市场为切入点,通过矫正债券市场,带动市场改善民企融资氛围和风险偏好,希望可以弱化非理性行为和‘羊群效应’,带动信贷市场和股权融资的改善。”

在中国人民银行副行长朱鹤新看来:“要把推进民企债券融资支持工具的措施做扎实,齐心协力推动它。围绕民营、小微企业和服务实体经济,为发展提供更加强大和可持续发展的动力。同时,金融机构要利用好政策,支持民企。等到信心恢复,预期变得更好,就无需监管层再推动,大家就会更加主动了。”

上下联动

监管快速出手防范风险升级

“小微企业融资难融资贵是老大难问题,但大中型民营企业集中出现融资问题是近年较为少见的。”潘功胜坦言,原因包括国内宏观经济、国际市场影响、去杠杆、融资渠道收窄、金融强化监管、一些企业前期盲目扩张、内部经营不规范等。

公开信息显示,今年以来,民企债券和信贷违约频发。前9个月,公司信用债发生违约的34家企业中有26家是民企,涉及金额552亿元。其中,债务融资工具市场前9个月发生违约的15家企业中有9家是民企,涉及金额258亿元。

潘功胜表示,“今年民企债券违约增加幅度较大,违约频率增加,造成金融市场、金融机构对民企风险偏好下降。民企融资困难,违约频率再增加,形成了一个循环和负向螺旋,并且相互强化。这种螺旋和情绪在股市、债市、信贷市场之间相互溢出和传导。”

在此情况下,央行引导设立民营企业债券融资支持工具,希望以此稳定和促进民营企业债券融资。在工具设立后,各家金融机构迅速响应。

农业银行副行长张克秋表示,“农行在第一时间启动客户摸排工作,重点组织广东、浙江、宁波等重点区域的重点分支行按照标准进行客户主体遴选。经过初步摸排,确定了一些目标客户,目前完成了内部审批等工作。业务涉及到金融市场、投行、资管、风险、信用管理等方面,制度安排要做适应性调整。当前内部已形成初步意向,能够支撑这个业务落地。”

建设银行也在分两阶段落实。建设银行投行部总经理钱理红介绍,“目前,在建行尚不具备开展信用风险缓释工具创设资质的情况下,一是开展和中债信用增进投资股份有限公司(简称‘中债增进’)的对接和合作,沟通项目储备、创设标准,提前对相关协议文本进行沟通和准备。二是发动试点分行,对符合‘三有原则’的民企进行梳理和筛选。三是与交易商协会密切沟通,做好目标项目创设凭证的准备工作。另外,在进行第二阶段工作时,作为主承销商要尽快具备创设资质。同时,在风险偏好、审批策略等方面要打通一些政策障碍,提高对民企授信的宽容度。”

多方合力

完善细节夯实政策效应

政策落地迅速有力。按照央行统一部署,交易商协会已成立专项工作组,于10月10日推动试点项目上线,10月17日完成发行工作。交易商协会秘书长谢多表示,首批试点项目有3单。一是浙江荣盛控股集团10亿元超短期融资券,浙商银行主承,票面利率5.22%。中债增进实际创设1亿元缓释凭证,费率100个基点。二是红狮控股集团5亿元超短期融资券,杭州银行主承,票面利率4.96%;中债增进实际创设0.4亿元缓释凭证,费率40个基点;宁波银行实际创设1亿元缓释凭证,费率41个基点。三是宁波富邦控股集团4亿元定向工具,宁波银行主承,票面利率6.45%;中债增进创设0.5亿元缓释凭证,宁波银行创设0.6亿元缓释凭证,费率均为160个基点。

“总体来看,债券和缓释凭证发行均为市场化定价,债券票面利率越高,凭证发行利率也越高,体现了投资人对企业不同的风险判断。”谢多称。

值得注意的是,在具体工作推进中,部分金融机构从各自角度提出一些建议,以期更好支持民营企业。从银行角度看,钱理红认为,首先要明确配售信用风险缓释工具的经济资本占用原则,在经济资本占用上给予政策倾斜;其次是建议尽快将试点扩展到山东附近,也就是民企比较集中的区域;再次是进一步完善债券违约处置机制。

在民企债券发行方面,广发银行副行长宗乐新建议,一是通过违约的民营企业看,资金使用、资产负债情况、重大资产转移的信息还不透明。能否建立一个机制,在公开市场的平台上定期公告募集资金使用情况。二是在债券投资者保护机制建立方面,建议为了提高效率和整合资源,可以考虑设立债券违约处置专项资金。

有多家银行负责人表示,希望监管层可以在政策上给予一定优惠。中国银行海外业务总监孙煜建议,长期来看,信用违约掉期产品要从金融市场工具的角度规范和鼓励发展。因此,在初期应该给予市场参与者一定激励。比如,对于做市商能否从逆回购、MLF方面给予一些优惠利率。从购买投资人角度,在MPA考核中给予加分,这些都有利于在初期给予市场动力。另外,可以鼓励更多市场参与者进入,比如保险公司和增信机构,把不同风险偏好的市场参与主体引入市场,有利于提高流动性。

另外,顺德农商行行长张珩称,“广东还没有一家地方性银行取得相关业务资格,这在一定程度上不利于在广东省内推广。但获得相关业务资格的前提条件是要具备开展衍生品业务资格,因此需要央行和银保监会协调,多给予一些支持。”

平安保险党委副书记黄宝新表示,“对于有市场、有前景、技术有竞争力的民营企业的认定标准可以更详细一些。同时,对于保险资金的运用限制较多,比如对行业和比例的限制,下一步在参与过程中,监管层可否多加考虑此类问题。”

长短相济构建精准支持长效机制

对于金融机构提出的部分诉求,潘功胜表示,“我们将会同有关部门认真研究。中国的信用衍生品市场非常初级,发展衍生品市场也是金融市场发展的重要内容。”

中国人民银行金融市场司司长纪志宏表示,将研究完善债券违约处置机制以及信用衍生品基本规则,同时,希望商业机构积极参与,使得支持工具能够覆盖更多企业。

交易商协会秘书长谢多表示,“关于违约处理,人民银行和协会正在研究建立违约债券交易市场。”

对于下一步工作安排,谢多称,交易商协会将积极稳妥做好“支持工具”落实工作。首先是不断优化“支持工具”操作机制,做好与各方沟通交流和业务培训。一是认真梳理前期试点经验,会同相关机构持续优化各项工作机制,尽快就业务流程、联动发行、凭证创设等事项形成标准化“操作手册”。二是加快与主承销商、人民银行分支行、地方政府的沟通交流,做好专项培训。三是积极支持各方进行项目储备。

其次是充分发挥主承销商的积极作用,积极推进“支持工具”迅速有效落实。包括,发挥主承销商在项目选择和风险识别方面的专业优势,选择符合相应标准的民营企业参与“支持工具”业务;主承销商可按照市场化、商业化原则与中债增进组成“联合发行体”,联合创设信用风险缓释凭证,也可独立创设缓释凭证;主承销商可根据实践情况,积极丰富和尝试新的“支持工具”业务模式。

再次是鼓励保险公司开展“支持工具”项下信用风险缓释工具创设和产品投资。鼓励保险公司在符合相关监管规定基础上,加大对民营企业债券的配置力度,积极参与“支持工具”相关工作。根据10月22日国务院常务会议精神,引入商业银行、保险公司资金自愿参与,建立风险共担机制。

在政策引导之后,金融机构后续将准备更多项目以支持。兴业银行副行长陈信健表示,“下一步将安排更多资产做这块业务。作为承销人,会加大与相应投资机构、投资人合作,特别是对民企债券融资支持工具,将更多支持这个产品,推动做好这项工作。”

张克秋表示,“下一步将加快梳理储备客户,尽快形成一套成熟模式和安排。同时,争取尽快让示范项目落地,在全行推广,向市场释放相关信息。”

值得注意的是,谢多强调,一些国家产业政策禁止或限制行业的企业不纳入“支持工具”覆盖范围。

另外,从民营企业自身角度,此次民企债券融资支持工具的设立,虽然是为了解决部分民企当期流动性困难,但从长远看仍有助于我国民企健康发展。潘功胜表示,“解决民营企业、小微企业融资难,需要金融机构和企业双向发力。一些企业在发展过程中,因抛弃主业、过度融资等因素陷入困境。因此,未来企业在审慎经营、依法经营、合规经营、诚信经营,以及提高专业化能力和水平上还有很长的路要走。”

(原标题:纾困民企政策工具充足 违约债券交易市场将加快建立)

版权说明:我们转载的文章如涉及版权问题,请您与我们联系,我们将在第一时间删除处理,谢谢。

免责声明:本文观点仅代表作者本人,不代表中国上市公司网立场。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

上一篇:“资产荒”再现 债牛摆尾仍有时

下一篇:没有了

- 第十九次全国代表大会报告全文2017.10.18

- 中共十九大隆重开幕2017.10.18

- 新三板企业IPO热情高涨 11家已上2017.10.18

- 新一届发审委委员六大看点2017.10.12

- 通道业务略有放松 信托发力资产证2018.11.02

- 纾困民企政策工具充足 违约债券交2018.11.02

最新文章

-

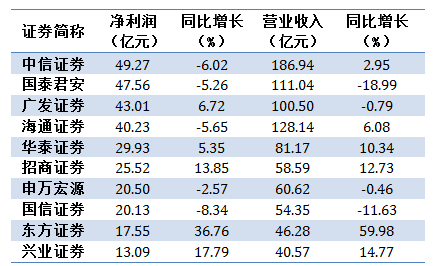

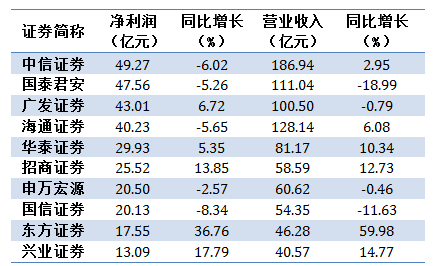

27家上市券商亮出上

随着各大券商陆续披露2017年中......

-

中上协召开第二届监

原标题:中上协召开第二届监事会专......

-

西南证券确认被证监

停牌两天的西南证券(600369)6月2......

-

国泰君安等四家券商

券商三季度重仓的77只沪股通标的......

推荐文章

-

中信信托增资至100亿

⊙记者唐真龙○编辑于勇 中信信托......

-

证券公司代卖保险产

证券公司代卖保险产品将成行券商......

-

IPO突击检查 保荐机

“估计现在开始到三月底,飞......

热门文章

-

27家上市券商亮出上

随着各大券商陆续披露2017年中......

-

今日开盘:沪指高开0

从盘面上来看,高送转、3D打印、旅......

-

证券公司代卖保险产

证券公司代卖保险产品将成行券商......

网友评论