90天26起并购 上市公司偏好哪些标的?

IPO发审提速下,新三板转板热潮持续不褪,其实在新三板并购领域——上市公司并购挂牌公司的热度丝毫不下于IPO。

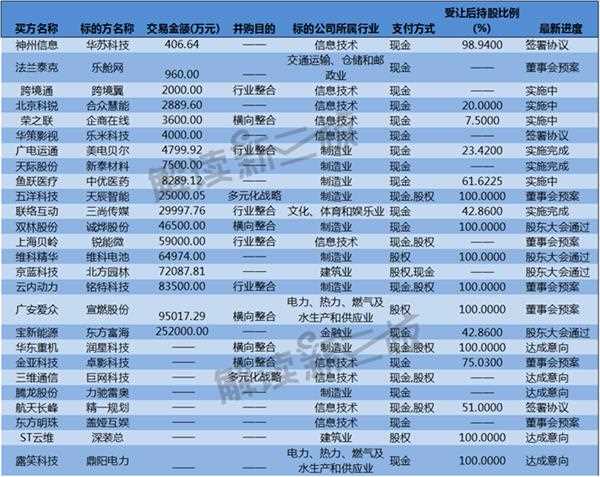

根据东财Choice,今年迄今已发生26起上市公司并购挂牌/拟挂牌公司的案例,除8起案例未公布交易金额以外,剩余18起案例涉及金额达76.25亿元。

其中并购金额超10亿的仅一例:宝新能源斥资25.2亿元收购东方富海42.86%的股权,此次交易分两方面进行,宝新能源拟以10.8亿元认购东方富海9000万股,同时拟出资14.4亿元受让后者股东持有的1.2亿股。

交易金额最低的是神州信息出资406.64万元收购华苏科技三名小股东持有的0.34%股权,其实,神州信息早在去年就以11.5亿元收购了华苏科技96.03%的股份,现在收购小股东股份纯粹属于收尾阶段。

从并购目的来看,横向整合、行业整合、多元化战略是三座不变的大山。

横向整合和行业整合占多数,二者相加占总案例的84.62%。横向整合有助于上市公司借助挂牌公司在细分市场的优势,进一步提高公司在细分领域的市场份额;行业整合可以帮助上市公司完善产业链布局,往行业的上游或者下游延伸。

多元化战略同样是不可忽视的一个重要原因,传统行业的上市公司遭遇增长瓶颈,通过并购切入新领域以增强盈利增长点,主营柴油机业务的云内动力8.35亿元收购铭特科技100%股权进军TMT行业就是一个典型案例。

从并购行业来看,26起并购案例涉及7个行业,并购标的行业呈现多样化趋势,但行业集中度较高。

其中信息技术和制造业势均力敌,所占比例均为37.04%,并购案例数量第三名是建筑业和电力、热力、燃气及水生产和供应业。信息技术行业摘得桂冠不值得惊奇,处于增长瓶颈的A股公司希望介入新兴行业以获取新的盈利增长点,争取在迈入“工业2.0时代”以后不被抛下;制造业依然受到青睐或许说明热点并不是部分上市公司的追逐对象,稳妥依然是主要的考量方向。

从支付方式来看,现金支付是主流,占比接近六成。

上文所说的宝新能源斥资25.2亿元收购东方富海就是纯现金支付,其实不管对于公司股东还是管理者来说,现金支付方式下,被并购的意愿都会有所增强;而且若资金需求量不大且收购方资金充足,纯现金支付有利于简化并购流程,提升并购成功率。

剩余四成是股权+现金的支付方式,股权受让可以让被收购公司的拥有者转变为管理者,保持对被收购公司的经营管理责任,同时被收购方的权益与上市公司捆绑在一起,可以实现双方风险共担;此外,股权+现金的支付方式有可能因为上市公司的股价波动而对交易造成影响。

双林股份斥资4.65亿元收购诚烨股份100%股权原本是采用股权+现金的支付方式,后改为纯现金收购。

双林股份2 月28 日公告表示鉴于近期A股市场波动影响,公司股价出现了较大幅度的下跌,且交易对方人数较多,交易各方对本次交易方案产生较大分歧,无法对推进本次重组达成一致意见。经交易各方充分沟通,公司决定对本次交易方案进行调整,拟以现金方式收购诚烨股份14位股东持有的100%股权。

上市公司偏好哪些标的?

今年迄今所有并购案例中,26家被并购公司的2015年净利润平均值为2789.14万元,截至2017 年3 月28 日已挂牌的新三板公司中,2015 年的净利润均值仅为1343.92万元;此外,26家被并购公司中有22家净利润为正,盈利标的占比84.62%。

其中盈利能力最强的是被ST云维(600725)收购的深装总(835502),后者2015年净利润为2.85亿元。2月28日,ST云维发布重组继续停牌公告,透露重组对象为新三板挂牌公司——深装总,因巨额负债、破产重整而受到关注的ST云维或因购买深装总100%股权导致实控人变更,从而构成借壳上市。

深装总于2016年4月挂牌新三板,公司实际控制人是国内老牌空调品牌志高的创始人李兴浩,后者的持股比例为28.57%。

值得注意的是,连续三年盈利上亿,各项指标都满足IPO条件的深装总曾谋求自主IPO。去年5月6日,深装总向证监会提交了首次公开发行股票辅导备案登记材料,并与东北证券签订了上市辅导协议书,若借壳ST云维顺利,深装总的上市历程可以缩短很多。

被并购公司大多盈利情况良好,仅4家亏损,其中亏损最多的跨境电商跨境翼(838774).

今年1月,从百圆裤业转型跨境电商的跨境通(002640)宣布拟以2000万元对跨境翼进行增资,本次交易前跨境通持有后者22.87%股权,交易完成后跨境通的持股比例将增至24.37%。跨境通表示本次投资有助于进一步强化公司的供应链管理能力,为后续业务扩张奠定坚实基础。

有趣的是,26起并购案例中,除了深装总,还有3起被并购公司的净利润优于上市公司。

例如被华东重机收购的润星科技,标的公司2015年净利润是上市公司的3.39倍;被三维通信收购的巨网科技2015年净利润是前者的1.17倍、被金亚科技收购的卓影科技2015年净利润是上市公司的1.6倍

除了盈利状况良好,被上市公司青睐的标的成长空间亦很广阔。

26家被并购公司2015年的平均净资产收益率为22.27%,同时上市公司为10.17%;标的公司2015年平均净利润增长率为6.95倍,上市公司仅为72.27%。处于高速发展阶段,成长空间广阔的公司更容易受到上市公司的青睐。

上一篇:中澳自贸协定生效15个月 金融等领域合作蓬勃发展

下一篇:没有了

- 90天26起并购 上市公司偏好哪些标2017.03.29

- 中药化药上市公司业绩领跑医药板2017.03.28

- A股"小微"企业员工最少11人2017.03.28

- 证监会核发10家企业IPO批文2017.03.24

- 新三板申请摘牌者大增2017.03.24

- A股上演六大怪象2017.03.24

最新文章

-

步长制药年报出炉 脑

中国上市公司网讯3月27日晚,步长......

-

陈伟雄:柏堡龙•衣全

3月25日,DHUB设计汇2017/18AW开幕......

-

柏堡龙亮相中国国际

3月25日,DHUB设计汇2017/18AW开幕......

-

315曝光后 三大领域

昨日,央视3·15晚会曝光多家公司,......

推荐文章

-

步长制药年报出炉 脑

中国上市公司网讯3月27日晚,步长......

-

陈伟雄:柏堡龙•衣全

3月25日,DHUB设计汇2017/18AW开幕......

-

柏堡龙亮相中国国际

3月25日,DHUB设计汇2017/18AW开幕......

热门文章

-

步长制药年报出炉 脑

中国上市公司网讯3月27日晚,步长......

-

陈伟雄:柏堡龙•衣全

3月25日,DHUB设计汇2017/18AW开幕......

-

柏堡龙亮相中国国际

3月25日,DHUB设计汇2017/18AW开幕......