今年上市公司投资理财规模达7429.8亿

原标题:上市公司斥7400亿理财 不务正业捞钱背后有阴谋

今年以来,已有826家上市公司参与购买理财产品,累计规模达7429.8亿元。资金来源主要包括IPO、定增、企业生产经营产生的闲置资金

年初至今,购买理财产品最多的上市公司为中国神华,分3次合计买入310亿元;其后的新湖中宝累计购买67次,合计买入169.6亿元;温氏股份累计购买57次,共计买入164.5亿元。东方明珠、五矿资本、浙数文化、兆驰股份等排名前十

部分上市公司购买理财产品,会选择给予上市公司或其关联方贷款或授信的银行,华谊兄弟和浙数文化正是个中典型

上市公司购买理财产品的数额如同滚雪球般涨势惊人。

据统计,今年以来已有826家上市公司参与购买理财产品,累计规模7429.8亿元。

而去年全年,沪深两市上市公司累计有779家上市公司参与购买理财产品,累计理财次数为8941次,累计购买规模约7807亿元。相比之下,今年上市公司购买理财产品的规模已接近去年全年。事实上,自2012年起,上市公司购买理财产品的金额逐年高涨。

2012年,整个A股上市公司合计购买理财产品的金额仅为71亿元,而到2013年暴增至1667亿元,2014年达到3474亿元,2015年进一步超过5500亿元,到2016年已攀升至7807亿元。

“从资金来源看,主要包括IPO、定增、企业生产经营产生的闲置资金。购买理财产品并不代表企业资金一定充裕,具体也要看购买理财产品的资金来源和相对规模、企业的综合财务指标,在风险可控的前提下,有些理财产品确实可以提高闲置资金使用效率。”上海德景投资公司投资副总监刘万清对记者称。

以3个月期理财产品预期年收益率为例,自2016年10月至2017年6月,其收益率已连续8个月处于上行状态。对于上市公司来说,相比仅1.5%的1年期银行存款利率,理财产品3%至5%的收益率明显更具吸引力。

“在行业不景气的情况下,上市公司辛辛苦苦经营产生的ROE还不足银行存款利率的现象经常上演,多家上市公司理财收益大于净利润,从而帮助上市公司避免亏损。”刘万清谈及上市公司买理财产品的原因时称。

一般而言,上市公司购买理财产品分为三类:一是短期银行理财产品,一般期限在3个月左右,风险相对较小,但收益低;二是信托、资管等固收类产品,一般1-2年,依据项目风险不同,一般收益7%左右;另外也有些通过多层嵌套,参与到潜在战略合作伙伴的定增等方面。

“除了美的集团被曝出理财遭遇诈骗,也有上市公司买理财出现亏损的,比如买了单一信托类理财产品出现亏损,或者钱拿不回来,需要等待漫长的官司。集合信托的情况相对较好。”刘万清称。

记者发现,日益增长的理财产品规模背后,上市公司并不如外界想象的资金充裕,部分上市公司甚至存在一边买理财产品一边募集资金的状况,更有甚者,部分理财产品通过复杂的层层包装最终流向二级市场。

上市公司理财规模野蛮生长

A股上市公司的理财热情,如同8月份的“秋老虎”一样,大有卷土重来之气势。

证监会新闻发言人在今年初已经强调上市公司再融资存在问题,突出表现在部分上市公司过度融资、融资结构不合理、募集资金使用随意性大。证监会将采取措施限制上市公司频繁融资或单次融资金额过大,健全上市公司募集资金使用现场检查制度。

然而监管层的隔空喊话并未奏效。8月以来,理财产品收益率整体下滑,但上市公司依旧热情不减。东方财富Choice数据显示,截至8月8日,今年以来,A股有超过25%的上市公司购买了理财产品,规模创出历史新高。

年初至今,购买理财产品最多的上市公司为中国神华,分3次合计买入310亿元;其后的新湖中宝累计购买67次,合计买入169.6亿元;温氏股份累计购买57次,共计买入164.51亿元。值得注意的是,这三家公司去年亦是上市公司理财排行榜前三名,名次不变。

公开资料显示,新湖中宝总市值仅371亿元,去年营收15亿元,营业利润约4亿元,经营活动现金流54亿元,任意一项规模都不大,不足以支撑近170亿的理财产品。而巨无霸中国神华去年营收达611亿元,营业利润达175亿元,现金流724亿元,相比310亿元理财产品而言并不足为奇。温氏股份市值高达1134亿元,2016年营收128亿元,营业利润却只有15亿元,但现金流为125亿元。相比自身规模,购买164亿元的理财产品也似乎并不吃力。

新湖中宝购买理财产品集中在上半年,该公司于4月中旬、5月初、6月末连续多次发布《关于使用自有资金开展短期理财业务的进展公告》。

中国神华购买理财产品集中在今年初,且颇有先斩后奏的意味。1月4日,中国神华公告称,去年12月23日、26日、28日,公司与建设银行北京市分行、工商银行北京东城支行签订理财产品购买协议,以公司自有资金购买上限额度达330亿元的理财产品,目前已经累计购买310亿元。产品皆为保本浮动收益型,期限90天,年化收益率在3.3%左右。

理财产品金额超过了净资产的10%,需要提交公司董事会审议,但在12月28日交易进行之前,中国神华并未召开董事会对相关交易进行审议,而是在2017年1月3日以书面审议方式形成决议,对相关交易进行批准和追认,这并未引起监管层注意。

在购买银行理财产品数额排名前十的公司中,还有东方明珠、五矿资本、浙数文化、兆驰股份等。

其中,6月份东方明珠认购20亿元理财产品位居当月规模第一。其6月12日和6月22日分别以自筹资金购买招商银行31天和56天理财产品,认购金额分别为12亿元和8亿元,产品期限为31天和56天,年化收益为3.6%和4.5%。

6、7月份,上市公司购买理财产品的热情最为高涨。6月份共有343家上市公司购买理财产品,购买理财843只,认购金额共799.66亿元,超过10亿元的上市公司共有15家。7月份,认购理财产品的上市公司合计金额达1021.5亿元。超过上半年月均736.5亿元平均值。

据记者统计,上市公司购买理财产品大多倾向于保本型,自有资金与募集闲置资金都是投资的来源,募集闲置资金比例最大。

以新湖中宝为例,目前可以继续用于理财投资的资金合计有18亿元,而这些资金全部来自于IPO或增发闲置资金,在新湖中宝的诸多理财产品中,有不少产品的资金来源属于闲置募集资金。

必康股份表示,7月20日购买的银行理财产品的资金全部来自于闲置募集资金。

从公司类型来看,钟情于购买理财产品的企业往往都具备高资本耗用的特质,且大部分集中于航运、采矿、机械设备等被普遍视为产能过剩的领域。其次,化工和医药生物类的上市公司也热衷于购买理财产品。

靠理财为生与巨额资金被骗

事实上,确实有上市公司借由投资理财获得的收益来弥补主业营收上的亏损。

据媒体不完全统计,去年有惠泉啤酒、陕鼓动力等7家公司依靠投资理财产品获得的收益致使公司净利润为正。

如中葡股份,2016年实现营业收入2.65亿元,归属于上市公司股东的净利润0.13亿元,而其理财收益高达0.56亿元,占总营收的比例为21%。

在刘万清看来,今年上市公司蜂拥购买理财产品,与今年以来银行理财产品收益率偏高有较大关系。

上市公司用于投资理财产品的资金来源大多为自有闲置、暂时没有明确用途的超募资金。资金空闲时间一般会有3个月左右,存短期定存、银行活期账户的利息都非常低,购买一个短期的理财产品,成为许多上市公司较好的选择。

今年6月22日,深大通公告董事会同意公司使用部分闲置募集资金投资安全性高、流动性好的保本型理财产品,投资理财产品的累计额度不超过30亿元。值得注意的是,深大通目前处于停牌重组阶段,但也不影响分身购买理财产品,而且金额高达30亿元。

为何深大通对购买理财产品如此热衷?从日前的另一份公告可找到答案,深大通此前3月15日购买的6亿理财产品,在6月14日还本付息大赚逾606万元,比深大通2011年至2015年每一年的归属股东净利润都要多。

但是也有不慎亏损及陷入巨额资金骗局的。据媒体报道,美的集团今年5月卷入一笔10亿元理财诈骗案。“目前案件侦查正在有序进行,进展顺利,主要涉案人员正在或已抓捕归案,公司已收回部分委托理财资金,冻结和查扣了大部分涉案资金或资产,部分涉案人员资产正在进一步追缴中,预计整体损失可控。”美的集团在公告中称。

部分理财投向常往来于银行

超过四分之一的A股上市公司将资金用来购买理财产品,而不是用于生产经营的主业资金需求,其背后的主要原因又是什么呢?

在正大集团总裁助理兼投资私募总监谈佳隆看来,理财产品也是上市公司管理资金的途径之一,特别是主营业务发展不佳的情况下,投资理财显得尤为重要。

不过,记者发现,部分上市公司购买理财产品,会选择给予上市公司或其关联方贷款或授信的银行。

以华谊兄弟为例,去年一共购买5次理财产品,耗资2.66亿元,其中,招商银行两次,招商银行大木桥支行一次,一共耗资7500万元,均为不固定期保本型收益。

另外两次来自于华宝信托和民生信托,分别耗资1.03亿元、0.88亿元,为5年期和2年期浮动收益理财产品,上述5笔理财资金皆来源于上市公司自有资金。

而华谊兄弟与招商银行及两家信托公司亦有过授信及借贷来往。根据华谊兄弟年报,华谊兄弟公司全资子公司华谊兄弟国际有限公司曾向招商银行卢森堡分行申请3000万美元贷款,期限为两年,公司向招商银行北京分行质押人民币2.2亿元保证金,由招商银行北京分行开具保函。

另外,华宝信托也曾给予华谊兄弟融资。为了进一步支持公司生产经营资金的需要,公司发起“建投-华谊兄弟影院信托受益权资产支持专项计划”向华宝信托有限责任公司(作为“华宝-华谊兄弟影院集合资金信托计划”的受托人)申请11.23亿元贷款,公司以其全资控股的10家影院应收账款做未来5年的“票房收入应收账款”质押给华宝信托有限责任公司作为其项下信托贷款的还款担保。

虽然华谊兄弟未与民生信托有过直接业务来往,但民生信托关联方民生银行曾给予其综合授信。根据2016年年报,华谊兄弟控股子公司北京华谊兄弟创星娱乐科技股份有限公司向中国民生银行股份有限公司总行营业部申请人民币5000万元综合授信,期限为一年。公司为综合授信提供连带责任保证,担保期限为两年,担保金额为5000万元。

同样的情况发生在浙数文化身上。根据去年年报,2013年4月,公司向工商银行杭州庆春路支行和中信银行杭州钱江支行贷款4亿元和2亿元。

2013年4月25日,公司与工商银行浙江省分行营业部、中信银行杭州分行作为牵头行的并购贷款银团签订了《浙报传媒集团股份有限公司并购项目人民币资金银团贷款合同》。贷款额度为人民币7亿元,期限3年。

2013年4月28日,公司将在工商银行杭州市庆春路支行开设的非公开发行募集资金专户中闲置资金5亿元转为定期存款。同一天,公司将在中信银行杭州钱江支行开设的非公开发行募集资金专户中闲置资金2亿元转为定期存款。

而浙数文化在购买理财产品时,亦选择了管理募集资金和贷款的工商银行庆春路支行、中信银行钱江支行。

“上市公司与合作银行相互支持业务较为正常,银行在需要业绩的时候上市公司去拉一把,上市公司需要贷款的时候,在范围之内,银行也乐意审批。”刘万清称。

一边理财一边再融资

从市场上募集大笔资金来理财之后,上市公司还继续再融资投入建设项目。

去年12月13日,华谊兄弟控股子公司华谊创星发布公告称,公司于2016年12月13日使用部分闲置资金7000万元,购买了招商银行低风险理财产品,投资期限从即日起至2017年6月30日。今年3月,华谊兄弟实景娱乐板块子公司便在私募市场上寻求资金。

今年3月,多家私募基金经理正在市面上销售“华信风云实景一号私募股权投资基金”。募资信息显示,这款PE产品规模为2亿元,认购门槛为100万元,用于投资上市公司控股资产华谊实景的股权,期限为2年,退出方式为华信超越(北京)投资有限公司按照不低于9%的年化收益进行回购。世纪金源集团进行差额补足担保。

工商资料显示,该PE项目的回购方、管理方和投资标的公司的共同股东均指向华信财富(北京)资产管理有限公司(下称“华信资产”)。华信资产作为实际执行人拥有华谊实景49%股权,后者的大股东为上市公司华谊兄弟。

一边募集资金,一边却有闲置的资金购买理财产品,不仅仅是华谊兄弟,诸多上市公司都存在此类问题。

去年11月,罗莱生活公告称,公司拟投入1亿元闲置自有资金购买两款理财产品。这两款理财产品均为集合信托计划,预期年化收益率分别为5.5%、6.8%,产品期限均为一年。

在此之前,罗莱生活以上市公司或控股子公司为主体,年内多次购买理财产品。据年报数据显示,罗莱近一年来涉及理财产品资金规模近8亿元。

与购买理财产品并行推进的是罗莱生活的再融资计划。今年5月,其发布定增方案,拟募资12亿元用于相关项目建设,目前该计划尚未拿到核准批文,处于已反馈阶段。

有业内人士认为,在大笔资金闲置用来购买理财产品的情况下,再在资本市场募集资金投入项目建设存在规避“上市公司募资不得用于购买理财产品”的嫌疑。

刘万清对记者表示:“上市公司大量资金如果不是用于发展自身主业,而是长期用于购买理财产品,从而实现业绩扭亏,与目前监管提倡的‘脱虚向实’是违背的,相信监管层也会逐步完善关于上市公司购买理财产品方面的规章制度。”

暗地流向二级市场细思极恐

“买理财产品并不代表上市公司有钱,很多公司买的理财都是几天或者几个月的,钱有可能来自募集闲置资金,也有可能是上市公司通过资管计划等渠道从二级市场募集来的‘自有资金’。上市公司买的理财产品越多,其实心理是要让外界觉得其‘不缺钱’,然后更方便开展日后的业务。”上海某中型私募基金总经理对记者透露。

“像新湖中宝,这一年来经常在市场上通过各种手段融资,其实是缺钱的,但它的理财产品规模大得足以让大家认为它很有钱。”上述私募人士补充道。

记者了解到,上市公司购买理财产品,尤其是信托及资管计划,以及通过多层嵌套参与到合作伙伴的资本运作,这类资金流向二级市场并不在少数。

“理财产品相当于一个资金池,通过层层运作,加了杠杆之后,很有可能最后的目的是通过做市值的方式在二级市场抬高股价,自家公司不能拉高自己的股价,便与合作伙伴交换角色,当然这中间会设置层层复杂的看似不相关的关联方,以逃避监管层的追查。”上述人士透露。

事实上,在证监会的反馈意见中亦关注到此问题。反馈意见要求公司解释在货币资金余额、理财产品余额充足的情况下,募集资金用途信息披露是否充分合规。

根据《上市公司证券发行管理办法》(下称《办法》)第十条第三款规定,除金融类企业外,上市公司募集资金使用项目不得为持有交易性金融资产和可供出售的金融资产、借予他人、委托理财等财务性投资,不得直接或间接投资于以买卖有价证券为主要业务的公司。

《办法》明确要求上市公司募集资金不得用于委托理财,不过,2012年发布的《上市公司监管指引第2号——上市公司募集资金管理和使用的监管要求》又为上市公司购买理财产品松开了一道口子。该文件表示,为提高募集资金使用效率,适当放宽资金用途,上市公司可使用闲置募集资金购买安全性高、流动性好的保本型投资产品,如固定收益国债、银行理财产品等。然而,原本为提高企业资金使用效率松开的口子,在经济下行期却日益成为上市公司的生财之道。

事实上,去年底再融资方案的反馈意见中,监管均表达了对于上市公司购买理财产品的关注。上市公司若存在大量自有资金购买银行理财产品的情况,需要充分说明再融资募资的合理性以及合规性。

罗莱生活、新钢股份、爱建集团、神州数码等公司均遭到类似问询。10月22日,爱建集团收到证监会反馈意见书,其中提出“9月20日,为提高闲置资金效益,公司以自有资金5900万元进行委托理财,请申请人结合本次非公开发行募投项目,补充披露本次非公开发行的融资必要性”。而新钢股份收到的反馈意见则更为直接:“2016年3月末,申请人其他流动资产中包含16亿元银行理财产品和26.53亿元的结构性存款,请申请人说明本次发行募集资金是否变相用于理财投资。”

上一篇:宠物经济开始成为新投资风口

下一篇:没有了

- 今年上市公司投资理财规模达74292017.08.14

- 万达资本布局初露端倪2017.08.11

- 华大基因涨势不再 今日开盘跌5.02017.08.11

- 发改委:扎实推进煤炭去产能工作再2017.08.11

- 一款游戏撑起柠檬微趣 宾果消消乐2017.08.11

- 在岸人民币对美元开盘报6.66 创今2017.08.11

最新文章

-

中国雄安建设投资集

据国家企业信用信息公示系统显示......

-

牛文文:创业9年背后

原标题:从《创业家》杂志到创业黑......

-

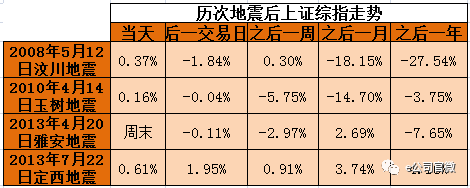

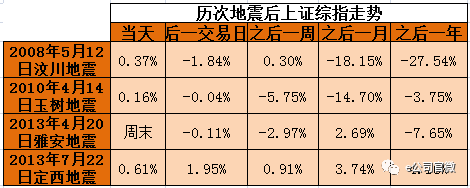

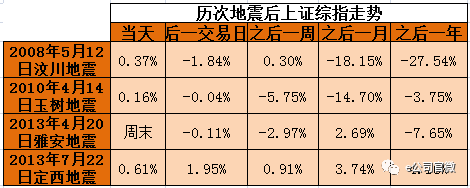

历次地震后A股市场表

原标题:历次地震后A股市场表现如......

-

万达财富集团发起设

原标题:万达财富集团发起设立万达......

推荐文章

-

中国雄安建设投资集

据国家企业信用信息公示系统显示......

-

牛文文:创业9年背后

原标题:从《创业家》杂志到创业黑......

-

历次地震后A股市场表

原标题:历次地震后A股市场表现如......

热门文章

-

牛文文:创业9年背后

原标题:从《创业家》杂志到创业黑......

-

历次地震后A股市场表

原标题:历次地震后A股市场表现如......

-

万达财富集团发起设

原标题:万达财富集团发起设立万达......